融信财经 | 王浩

深圳光大同创新材料股份有限公司(简称“光大同创”)将于近日上会,接受监管部门对其深交所创业板首发事项的相关审核。

据称,公司产品主要为消费电子防护性及功能性产品,应用于个人电脑、智能手机、智能穿戴设备等消费电子产品及其组件。公司客户主要为消费电子产品制造服务商或终端品牌商,主要客户包括联想集团、立讯精密、歌尔股份、仁宝电脑、纬创资通、和硕科技等知名行业公司。

2021年09月,光大同创因IPO申请文件中记载的财务资料已过有效期,需要补充提交,被深交所中止光大同创发行上市审核。同年12月28日,公司完成财务资料更新,恢复发行上市审核。

光大同创筹备上市时间相对较长,原本可以将公司具有的优势较为完善的展现出来,但从公司的表现来看,并不理想。

缩减研发、增加负债,募资前夕却分红数千万

光大同创在报告期内营收分别为66402.75万元、83127.42万元和99536.37万元,获得较为稳定的增长。在营收获得增长的同期,公司的负债率却在持续增长,另外影响公司持续发展的研发投入也在逐年减少。

报告期内(2019-2021年),公司的负债率从49.29%到56.26%再到57.01%保持较快增长。资产负债率较高,意味着公司的债务不少,因此承担的财务费用也进一步走高。一般由于经营需要,公司在自有资金紧张的情况下,才会通过承担财务费用的方式获得负债。

从光大同创的财务报表来看,公司财务并未到需要通过增加负债的方式来获取经营资金的地步。报告期内,公司进行了两笔较大的分红,分红合计金额高达 4500万元。可以说公司的现金流在分红前是充沛的,公司在高额分红后,提高公司负债比例,再来资本市场上融资圈钱补充流动资金 (IPO募资安排中,有2个亿的资金安排为补充流动资金),这样的操作合规但不合理。

与此同时,在公司执行完4500万的现金分红后,公司不仅提高了资产负债率,在研发投入上也进行“缩衣节食”。公司在报告期的研发投入占比分别为4.21%、3.57%和3.47%,光大同创研发占比始终处于较低份额状态,在此基础上,公司还在逐年缩减研发投入占比确实不妥。作为拟上市的创业板公司,公司未来可持续发展的目标才是投资人所重视的,光大同创在关键时候分红获利,缩减研发投入占比的做法,让投资人对公司的可持续发展战略产生质疑。

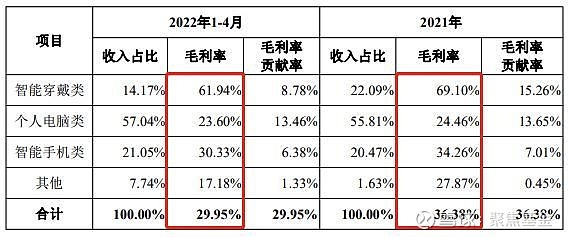

毛利率下降受关注,对第一大客户形成依赖,营收增长势头存变数

报告期各期,发行人功能性产品毛利率分别为65.63%、47.59%、36.38%,持续下降且下降幅度较大,其中智能穿戴类产品毛利率分别为78.22%、75.60%、69.10%,个人电脑类产品毛利率分别为34.55%、29.89%、24.46%,智能手机类产品毛利率分别为45.12%、38.51%、34.26%。

报告期内,光大同创的毛利率持续下滑,涉及主营业务全线产品。对此,监管部门对公司的问询中也多次被提及。

《融信财经》调研光大同创报告期后阶段财务数据得知,在2021年后,公司毛利率下降的问题并未出现好转,而是进一步恶化。2022年1-4月,公司功能性产品收入毛利率继续下跌,跌破36.38%的历史最低值,最新毛利率仅为29.95%,较2021年继续下降6.43个百分点,毛利率水平跌至冰点。从2022年1-4月份的数据来看,智能穿戴类、个人电脑类、智能手机类和其他的所有分类中,毛利率全线下跌,没有例外。

最新光大同创毛利率下降情况:

制图:融信财经

另外,公司的大客户依赖问题或成雷,随时影响公司持续发展战略。

据称,公司客户主要为消费电子产品终端品牌商、制造服务商、组件生产商,包括联想集团、立讯精密、歌尔股份、仁宝电脑、纬创资通、和硕科技等知名消费电子行业公司。报告期内,公司前五大客户的合计收入金额占营业收入的比例分别为69.40%、64.49%和67.54%,客户集中度相对较高。

一直以来,公司前五大客户贡献营收比都近七成,可谓依赖程度较高。

更值得一提的是,在前五大客户贡献近七成营收的情况下,联想集团一家就占据了超三分之二的分量。三年来,联想集团一直为公司第一大客户,报告期为光大同创贡献的营业收入占据全部收入的占比分别为39.35%、39.70%和46.04%。联想集团的占比逐年走高,推高了光大同创的依赖风险。

众所周知的原因,联想集团近来受到较大舆论压力,经营受到一定影响,若后期联想集团的经营和市场发生变化,凭着高度的依赖关系,必将对光大同创产生较大程度冲击,对此,投资者不得不防。

大供应商疑似“定制”,是否存利益关联有待考究

光大同创的采购产品为EPE板和EPE产品,另有少量碳纤板及碳纤板加工。公司前五大供应商相对稳定,有部分企业长期占据供应商榜一榜二的位置,交易金额长期达数千万,三年合计供应金额超亿元。如此重要的供应商客户,成立时间却刚刚好,就像为光大同创“量身定制”。

EPE 板、EPE 产品供应商中,排名前二的两家公司分别为安徽英美达新材料科技有限公司及其关联方(英美达新材料)和惠东县新永源包装材料有限公司(新永源包装)。

值得注意的是,新永源包装和英美达新材料都是在2018年注册成立的,成立后立即成为光大同创的供应商。

新永源包装成立于2018年2月1日,注册资本为100万元,人员规模小于50人;英美达新材料立于2018年3月5日,注册资本为500万元,人员规模同样小于50人。正是这样刚成立的公司,从成立开始就一直占据光大同创的大供应商地位,成立的第一年即2018年,两家公司就跻身光大同创第一、二大供应商,每年仅光大同创为其创造的营业收入就高达数千万,累计营收过亿。刚成立的两家公司从资质和规模来说,是否具备这样的资质和生产能力值得深究。英美达新材料和新永源包装成立后,始终成为光大同创EPE 板、EPE 产品第一、第二供应商,两家公司的成立,是否为光大同创“量身定制”?

融信财经网版权所有,未经书面授权禁止使用

Copyright © 2019 www.fifnews.com All Rights Reserved .

融信财经网版权所有,未经书面授权禁止使用

Copyright © 2019 www.fifnews.com All Rights Reserved .